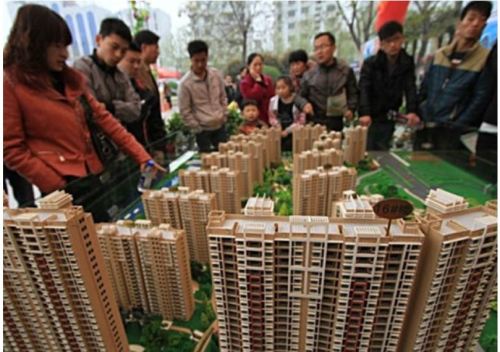

監管不嚴與貨幣政策過於寬鬆,造成資產泡沫,最終導致金融危機的爆發。(網路圖片)

【看中國2017年3月26日訊】博鰲亞洲論壇2017年年會在海南博鰲召開,今年論壇主題是「直面全球化與自由貿易的未來」。在26日上午舉行的「次貸危機十週年」分論壇上,標準普爾執行副總裁、首席經濟學家Paul Sheard表示,美國金融危機爆發的原點時,人們很願意購買來自中國和其他國家的產品,這也導致了房價的上升,消費者甚至大舉借債購買房產,造成房地產泡沫越積越大。再加上監管不嚴貨幣政策也過於寬鬆,造成資產泡沫,最終導致金融危機的爆發。

標準普爾執行副總裁、首席經濟學家Paul Sheard表示,次貸危機最後演變為全球金融危機,可能是一個世紀裡面最嚴重的一兩次危機。

綜合陸媒報導,Paul Sheard提到,「我們看一個數字,特別是美國金融危機爆發的原點,他們願意購買來自中國和其他國家的產品,這就導致了房價的上升,特別是美國的消費者,他們大幅的舉債購買房產。第二個是監管放鬆的問題,我看到那個時候監管者都睡覺了,那個時候有一個意識形態,認為市場足夠大可以自我糾正,美聯儲當時有這些工具,但是他們並沒有使用。」

Paul Sheard指出,當時美國有一段時間貨幣政策是比較寬鬆的,包括2000年IT泡沫的破滅,利率降低了1%,足足有一年的時間保持了如此低的利率水平,然後逐步的提升利率,每次以25個基點,一共提了17次。因為那個時候的貨幣政策相當寬鬆,導致了美國資產的泡沫。

「金融危機往往和實體經濟相連,房地產的泡沫出現了,經濟的活動可能也過度了」,Paul Sheard表示,美國2005年住宅投資佔GDP的比例達到了6.7%,但住房的泡沫是不可持續的。

SHEARD進一步提出,另外一個因素我們必須要考慮到的就是金融創新以及資產證券化。證券化看上是一個了不起的想法,因為可以在整個系統內分散風險。但問題在於你把整個風險分散到全球的金融體系中,大家不知道自己的資產整合中是什麼東西,一旦遇到問題的時候,就會導致整個金融體系出現問題。

Paul Sheard說道,「最後一個因素我想說的是一種自滿,或者是那種非理性的繁榮。有些人把這段時間稱之為大溫和、大繁榮的時代,其實情況並不是如此。雖然通貨膨脹是被控制了,其他的指標看上去比較不錯,大家覺得對住房的投資不斷增加可以不斷持續下去,因為我們有金融和其他方面的創新,但是最後它還是崩盤了」。

責任編輯:辛荷

短网址: 版權所有,任何形式轉載需本站授權許可。 嚴禁建立鏡像網站。

【誠徵榮譽會員】溪流能夠匯成大海,小善可以成就大愛。我們向全球華人誠意徵集萬名榮譽會員:每位榮譽會員每年只需支付一份訂閱費用,成為《看中國》網站的榮譽會員,就可以助力我們突破審查與封鎖,向至少10000位中國大陸同胞奉上獨立真實的關鍵資訊, 在危難時刻向他們發出預警,救他們於大瘟疫與其它社會危難之中。