【看中國2021年9月6日訊】當今世界,最貴的資產是什麼?

很多人可能會說是什麼鑽石、比特幣、古董、字畫乃至房子、股票之類的——其實,在所有正在買入這些資產的人看來,這些資產並不貴,因為,雖然這些資產看起來很貴,但以各自合理的方式估算,這些資產未來的價格會更高,所以,現在買入,未來仍然有期望的收益。

在當今信用貨幣時代,有一類資產,才真正貴到了喪盡天良的地步。

為什麼說這種資產貴到喪盡天良,違反自然財富法則呢?

因為,如果你現在花錢買入這類資產,未來,不管是10年、20年甚至是30年後,它們的收益一定是負值——簡單說,現在你花100元買入該資產,過了10年、20年之後,還給你的錢肯定不到100元……

你該說我胡說八道了:這樣荒謬絕倫的資產,怎麼可能在市場上出現,又怎麼可能會有傻瓜去買入?

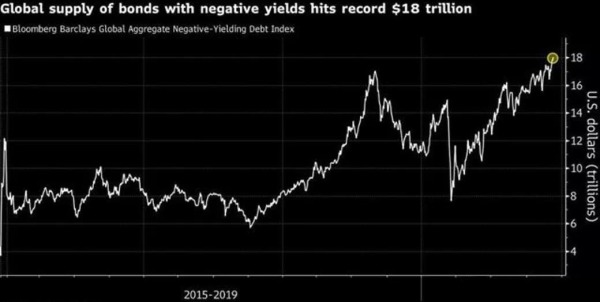

可惜,我說的是真的,而且,這種資產的規模還龐大到你難以想像。根據彭博社的統計,截止2019年底,該資產的總規模達到了18萬億美元,幾乎佔了全球市場債券總規模的1/4。

這就是——負收益率債券。

2019年底,全球負收益率債券總規模達到了18萬億美元(來源:彭博社)

這裡解釋一下,負收益率債券到底是什麼玩意兒。

債券發行的時候,其名義收益率是固定的,比方面值100元的債券,其年息5%,這個5%就是名義收益率,但通常金融市場上所說的債券收益率,是指債券「到期收益率」,這需要按照市場上的債券價格,反過來推算債券到期之後的收益率。舉個例子,某十年期國債,面值100元,票面利率5%,當前市場價格96元,還有8年到期,那麼,到期收益率=[5+(100-96)/8]/96=5.73%。進一步地,如果這張債券當前市場價格為150元,那麼到期收益率=[5+(100-150)/8]/150=-0.83%,於是就變成了負收益率債券。

看了上面的解釋,大家應該就能明白,負收益率債券,就是徹頭徹尾的騙局。因為,現在你花150元購入這張債券,哪怕你有耐心將其持有到期,最終你收到的所有本金+利息,總共也只有140元(100+8*5=140元),還抵不過你現在的買入價格150元。

是的,就是明明白白的騙局,但其規模一度還是達到了18萬億美元之巨。要知道,美國2020年的GDP,還不到21萬億美元(中國的GDP還不到15萬億美元)。

關鍵就是,這些負收益債券,主要還是由那些最富裕國家的政府所發行。

如果,想要列一個當今全球最貴資產的排行榜,那麼只要看各國十年期國債收益率就行了。凡當前10年期國債收益率約等於0或小於0的國家,其政府在最近的一兩年之內,都出售過這種騙局資產。最典型的是德國,從3個月期限到30年期限的國債,收益率全部為負值。

德國從3個月期限到30年期限的國債,收益率全部為負值(作者博客)

從這個榜單上看,當今世界最昂貴的資產,不是什麼鑽石、比特幣、房子、股票,而是德國國債、瑞士國債、荷蘭國債、法國國債、日本國債……

其中,僅德國的負收益率國債就達到了2.3萬億歐元,其他諸如瑞士、荷蘭、法國,也都是相當一部分國債的收益率為負值,歐洲還有一些信用比較好的公司,居然也趁機發行負收益率債券,狠狠地賺上一筆——根據有關統計,以歐元計價的負收益率公司債,居然也達到了上萬億歐元之多。

大家估計該問了,你這說的這些,都是賣家,最終到底哪裡有傻瓜來買這些債券呢?他們到底都在賺誰的錢呢?

答案是:央行在買,可以轉賣給央行的人在買!他們在賺央行新印出來的錢!

市場上,有一些人,裝模作樣地解釋負收益率債券的出現和購買:

1)大型金融機構需要配置穩健的債券,特別是國債,來對沖市場的風險,哪怕負收益率的債券,也是配置的「剛需」,這些機構,可以通過其他高收益資產來彌補負收益率虧損;

2)買入長期的負收益率國債,不等於持有到期:在十年存續期內,國債利收益率進一步降低的話,拋售後可以獲得資本利差收益;

3)外國國債可能獲得匯差收益,例如買入日本國債,雖然沒有收益,但日元相對於美元匯率升值,所以還是有收益。

要我來說,除了第二條有點道理外,其餘的解釋,簡直什麼都不是!——如果真是對衝風險或想獲得匯差收益,那幹嘛不直接持有現金?幹嘛要愚蠢到投入一個必然會讓自己的錢減少的資產?

其實,不管是發行這些債券的政府或公司,或是購買這些債券的機構,都很清楚地知道,後面會有一個大傻瓜以更高的價格來接盤!

這個大傻瓜,當然就是當代信用經濟體系下最牛的央行!

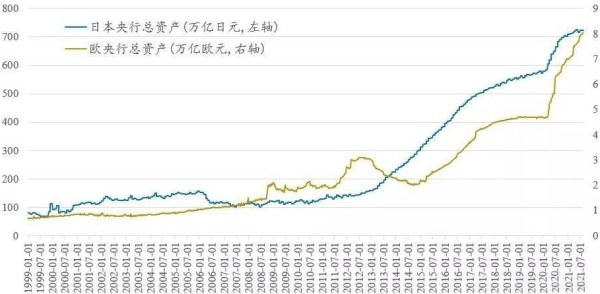

從2015年起,歐洲央行就不斷推出各種APP(資產購買計畫,和QE一個意思),就是央行衝到市場上買買買、買買買,一開始,購買的全部都是國債,但市場上的人不願意出售啊。那怎麼辦,央行只能提高價格,使勁兒提高價格,一直提高到債券收益率變成負值……

買到後來,歐元區相當一部分國債都被歐央行收入囊中,國債的負收益率程度,連歐洲央行自己也覺得有點荒唐。於是,APP裡,又增加了信用良好的公司債這個選項。這一下,那些信用評級良好的公司以及擁有這些公司債的金融機構,不趁機狠撈一把那是傻瓜啊,於是它們也一路抬價,直到把這些最高評級的信用債也給賣成負收益率……

2020年疫情爆發以來,常規的APP之外,歐央行又推出了PEPP(大流行緊急購買計畫),這個規模還從6000億歐元一路增加,到2020年底,擴張到1.85萬億歐元。

如此大量的購買,當然會推高所有歐元區國債和高等級信用債的價格,於是就出現了大量的負收益率債券,從而使得負收益率債券破天荒地達到了接近18萬億美元的規模……

日本之所以出現大量的負收益率債券,原因與歐洲完全一樣!

1999年以來歐洲和日本央行資產負債表變化情況(作者博客)

真實的投資市場,當然不可能出現負收益率債券,全都是因為有了央行資產購買計畫(印鈔的委婉說法),債券才會變成負收益率——如果央行承諾,從現在開始,再也不新買債券,沒有了最後的那個接盤俠,我敢100%肯定,所有的負收益率債券,立即全部都會從市場上消失!

為什麼會出現這樣的問題?

大家不妨想一想,現在購買負收益債券的機構,都算定了自己會賺錢,而各國央行也在勇於充當這樣的人,天上的餡餅就這樣掉了下來,財富憑空被人轉移,到底是誰吃了虧?

無論是財富還是資產,都是因為其稀缺才被人渴望擁有。貨幣是衡量財富的標準,而收益率則是貨幣的價格。延伸到財富創造上,想想看,你辛辛苦苦製造商品或服務,然後,拿到市場上賣給別人,不僅賺不到錢,反而以後還要天天免費給這個人生產商品或服務。

這是什麼?

這是奴役和搶劫!是的,負收益率債券,邏輯延伸下去,就是整個社會的大規模奴役和搶劫!

任何一種貨幣和債券,一旦出現負收益率,某種程度上說,就意味著其基本走到了盡頭。像歐元、日元這樣的貨幣,變成了負收益率,只能說明,它們徹底喪失了和美元競爭的可能。

有人說了,美國的國債還不是負收益率?!

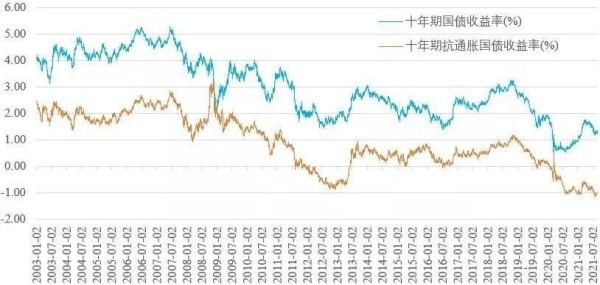

是的,美國國債現在不是負收益率,但你可知道,美國有一種國債叫抗通脹國債(TIPS),現在就是絕對的負收益率——截至2021年一季度,負收益率的美國抗通脹國債總市值,也已經達到1.6萬億美元。

2003年以來美國十年期國債及抗通脹國債收益率變化情況(作者博客)

不過,隨著美國通脹數據的連續超標,2021年一季度以來,全球的負收益率債券規模開始逐漸縮減,一度降低到了15萬億美元。而隨著股票和商品價格的不斷上漲,越來越多的人,認識到負收益率債券的不可持續性。

目前,市場上大多數論述負收益率國債的文章,都拿著日本和歐元區做例子,說負收益率,對經濟發展不好,政府不想要負收益率國債——這又是一堆垃圾觀點,而且顛倒黑白!

負收益率債券本身,就是在全社會債務高企的情況下,政府和央行合謀搞出來的荒唐東西,因為正常的經濟增長,都已經不可能償還債務。

如果真有人購買負收益率國債,又沒有什麼更惡劣的後果,政府巴不得債券收益率直接來個年化-100%,瞬間所有債務都消失了,而且每借一次債,政府的錢,馬上翻倍增加!

我們不妨拿當前政府債務最嚴重的日本做一個簡單假設,你就能看出來負收益率對政府有多大的好處,又是多麼地違反商業基礎。

截止2021年3月底,日本政府共有1216.46萬億日元的債務。假設從現在開始,日本政府按照-10%的收益率,每年額外發行100萬億日元的十年期國債,這意味著,日本政府每發行100萬億日元的國債,就可以得到200萬億日元——100萬億用來花銷,另外100萬億就可以用來償還以前的債務,只需要12年時間,日本政府龐大的債務將逐漸清零……

正因為如此,在各國政府債務高企的情況下,不管通脹如何發展,各國政府和央行,都一定會通過大肆購買國債來壓低國債收益率,壓低到極致就是負收益率債券,相當於央行繞了一個圈兒直接送錢給政府。

也正是這個原因,不管負收益率債券資產如何違反自然財富屬性,很長一段時間內,還將在市場上扮演一個荒謬的存在……

責任編輯:宇真

短网址: 版權所有,任何形式轉載需本站授權許可。 嚴禁建立鏡像網站。

【誠徵榮譽會員】溪流能夠匯成大海,小善可以成就大愛。我們向全球華人誠意徵集萬名榮譽會員:每位榮譽會員每年只需支付一份訂閱費用,成為《看中國》網站的榮譽會員,就可以助力我們突破審查與封鎖,向至少10000位中國大陸同胞奉上獨立真實的關鍵資訊, 在危難時刻向他們發出預警,救他們於大瘟疫與其它社會危難之中。